UU Harmonisasi Peraturan Perpajakan

UU Nomor 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan memiliki 5 (lima) tujuan utama, yaitu:

1. Meningkatkan pertumbuhan ekonomi yang berkelanjutan dan mendukung percepatan pemulihan perekonomian;

2. Mengoptimalkan penerimaan negara guna membiayai pembangunan nasional secara mandiri menuju masyarakat Indonesia yang adil, makmur, dan sejahtera;

3. Mewujudkan sistem perpajakan yang lebih berkeadilan dan berkepastian hukum;

4. Melaksanakan reformasi administrasi, kebijakan perpajakan yang konsolidatif, dan perluasan basis perpajakan; dan

5. Meningkatkan kepatuhan sukarela Wajib Pajak

Kelompok Undang-Undang Pajak Penghasilan (PPh) (BAB III)

Terdapat pengaturan kembali Fringe Benefit, di mana dalam pasal ini pemberian dalam bentuk natura dapat dibiayakan oleh pemberi kerja dan merupakan penghasilan bagi pegawai (Pasal 4, Pasal 6, dan Pasal 9 UU HPP).

Natura tertentu bukan merupakan penghasilan bagi penerima:

1. Penyediaan makan/minum bagi seluruh pegawai

2. Natura di daerah tertentu

3. Natura karena keharusan pekerjaaan, contoh: alat keselamatan kerja atau seragam.

4. Natura yang bersumber dari APBN/APBD.

5. Natura dengan jenis dan Batasan tertentu

WP OP yang memiliki peredaran bruto tertentu tidak dikenai Pajak Penghasilan (PPh) atas bagian peredaran bruto sampai dengan Rp500.000.000,00 (lima ratus juta rupiah) dalam 1 (satu) Tahun Pajak (Pasal 7 ayat 2a).

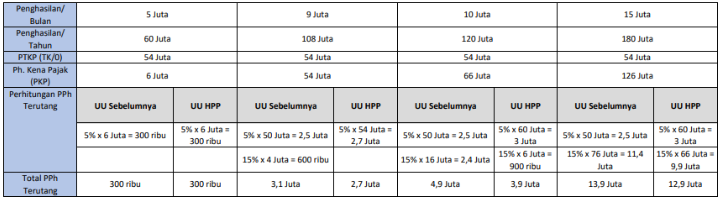

Perubahan tarif dan bracket PPh OP bertujuan untuk meningkatkan keadilan serta mengedepankan keberpihakan Pemerintah terhadap masyarakat berpenghasilan menengah/bawah. Di mana pada pasal ini, batasan bawah untuk penghasilan yang dikenakan pajak yang awalnya berjumlah Rp50.000.000,00 (lima puluh juta rupiah) naik menjadi Rp60.000.000,00 (enam puluh juta rupiah) dan batasan atas tarif yang sebelumnya hanya maksimal di angka 30% ditingkatkan menjadi 35% dengan penghasilan di atas Rp5 miliar.

Ilustrasi penghitungan PPh OP pada UU KUP dan UU HPP:

Terdapat pengaturan kembali penyusutan dan amortisasi dalam Undang-Undang Harmonisasi Perpajakan (Pasal 11 dan Pasal 11A). Atas penyusutan/amortisasi bangunan dan asset tidak berwujud dengan masa manfaat lebih dari 20 tahun dapat dilakukan sesuai masa manfaat berdasar pembukuan Wajib Pajak. Ini dilakukan untuk memberikan keleluasaan kepada Wajib Pajak melakukan penyusutan atau amortisasi bangunan dan asset tidak berwujud di atas 20 tahun.

Hal ini dilakukan sejalan dengan tren perpajakan global yang mulai berupaya meningkatkan kontribusi penerimaan pajak korporasi, namun dengan tetap menjaga iklim investasi di Indonesia.

Terdapat upaya mencegah penghindaran pajak dengan diterapkannya metode yang sesuai dengan international best practice yang diatur dalam Perubahan Pasal 18 ayat (1) Undang-Undang PPh.

Hal ini merupakan upaya antisipasi untuk mencegah penghindaran pajak melalui pembebanan biaya pinjaman yang berlebihan yang saat ini diatur hanya dengan pembatasan perbandingan utang dengan modal, sehingga upaya mencegah penghindaran pajak dapat tetap adil dan seimbang dengan upaya untuk mendorong investasi dan pemulihan ekonomi nasional.

Penambahan kewenangan Pemerintah Indonesia untuk ikut serta dalam perjanjian multilateral diatur dalam Perubahan Pasal 32 A Undang-Undang PPh.

Penambahan ini dilakukan untuk mewujudkan kerja sama internasional di bidang perpajakan sehingga diperlukan suatu instrumen perjanjian atau kesepakatan internasional dengan Negara Mitra atau Yurisdiksi Mitra. Oleh karena itu diperlukan penguatan kewenangan Pemerintah Indonesia untuk membentuk dan/atau melaksanakan perjanjian dan/atau kesepakatan dengan Negara Mitra atau Yurisdiksi Mitra baik secara bilateral maupun multilateral.

Kelompok Pajak Pertambahan Nilai (PPN) (BAB IV)

Perubahan pasal 4A UU PPN yang terdapat barang dan jasa yang tidak dikenai PPN (negative list), yang menghapus barang kebutuhan pokok, jasa Pendidikan dan jasa Kesehatan dari barang dan jasa yang dikecualikan dari pengenaan PPN. Walaupun barang kebutuhan pokok, jasa pendidikan dan jasa kesehatan memang dihapus dari daftar barang dan jasa yang tidak dikenai PPN, namun dipindahkan ke dalam Pasal 16B yang antara lain mengatur barang dan jasa yang dibebaskan dari pengenaan PPN, sehingga tidak akan terjadi perubahan atau kenaikan harga yang akan membebani masyarakat berpenghasilan menengah ke bawah.

Tetap wajib menerbitkan faktur pajak Faktur Pajak dengan kode faktur 08. Untuk persetujuan atas permintaan NSFP, sistem DJP akan melihat trend dari transaksi suatu perusahaan dan menyesuaikan dengan jumlah transaksi. Untuk ketentuan teknisnya masih menunggu aturan turunan.

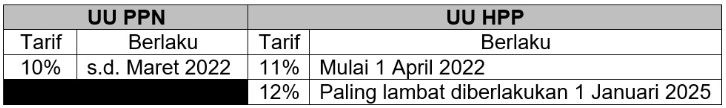

Kenaikan tarif PPN bertujuan untuk meningkatkan penerimaan serta keadilan dalam proses pemungutan PPN, namun pemerintah juga tetap mempertimbangkan kondisi masyarakat dan kegiatan usaha yang masih dalam masa pemulihan pasca pandemi COVID-19, sehingga kenaikannya diatur dalam dua tahap dan tidak dalam waktu dekat.

Terdapat kenaikan tarif PPN dari 10% (sepuluh persen) menjadi 11% (sebelas persen) yang mulai berlaku pada tanggal 1 April 2022 dan menjadi 12%(dua belas persen) yang mulai berlaku paling lambat pada tanggal 1 Januari 2025.

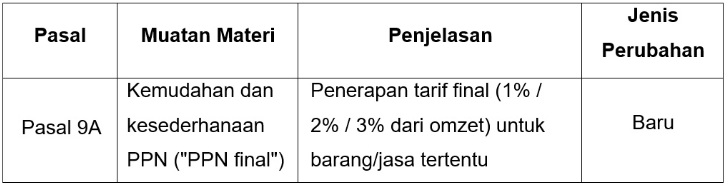

Pasal ini juga menunjukkan keberpihakan pemerintah dan memberikan kemudahan kepada Pengusaha Kena Pajak (PKP) yang peredaran usahanya dalam 1 (satu) Tahun buku tidak melebihi jumlah tertentu, melakukan kegiatan usaha tertentu, dan/atau melakukan penyerahan BKP tertentu dan/atau JKP tertentu.

Kelompok Ketentuan Umum dan Tata Cara Perpajakan (BAB II)

Pemberlakuan NIK menjadi NPWP bagi WP OPdiharapkan dapat mempermudah administrasi Wajib Pajak, sehingga WP OP tidak perlu repot melakukan pendaftaran ke KPP karena NIK berfungsi sebagai NPWP (Pasal 2 UU HPP). Hal ini diharapkan dapat memperkuat reformasi administrasi perpajakan yang saat ini sedang berlangsung. Dimana dengan permberlakuan NIK menjadi NPWP akan mengintegrasikan sistem administrasi perpajakan dan mempermudah WP OP untuk memperoleh NPWP.

WP diberikan kesempatan untuk mengungkapkan ketidakbenaran pengisian SPT, meskipun sudah dilakukan pemeriksaan, selama DJP belum menyampaikan Surat Pemberitahuan Hasil Pemeriksaan (SPHP) (Pasal 8 ayat 4 UU HPP).

Pengurangan sanksi administratif pemeriksaan sebagaimana dimaksud dalam Pasal 13 UU HPP merupakan wujud sinkronisasi aturan terbaru ini (UU HPP) dengan UU Cipta Kerja.

DJP dapat mengenakan Surat Tagihan Pajak (STP) atas keterlambatan pembayaran angsuran atau penundaan (wanprestasi) pembayaran pajak (Pasal 14 ayat 1 huruf i).

Pasal ini menambah kewenangan Direktur Jenderal Pajak untuk melaksanakan prosedur persetujuan bersama untuk mencegah atau menyelesaikan permasalahan yang timbul dalam penerapan persetujuan penghindaran pajak berganda.

Berdasarkan Pasal 32 UU HPP, setiap orang yang ditunjuk menjadi kuasa Wajib Pajak harus mempunyai kompetensi tertentu dalam aspek perpajakan, kecuali apabila kuasa Wajib Pajak merupakan suami, istri, atau keluarga sedarah atau semenda sampai dengan derajat kedua. Ketentuan ini menyesuaikan dengan Putusan Mahkamah Konstitusi Nomor 63/PUU-XV/2017 sehingga kuasa Wajib Pajak dapat dilakukan oleh konsultan pajak atau pihak lain sepanjang memenuhi persyaratan sesuai persyaratan sesuai dengan ketentuan peraturan perundang-undangan di bidang perpajakan.